当前,中国汽车产业在流通领域正面临着“人-货-场”关系的重构,传统汽车经销商在经营模式,盈利结构和运营能力等多方面正经历严峻挑战。

在过去的2021年,由于“后疫情时期的需求反哺”及“芯片短缺造成的供给端产能不足”等多方面因素的驱动下,汽车经销商的盈利能力呈现出“暂时性的改善”,同时也为其打造未来盈利增长新动能提供了“变革窗口”。

如何把握变革窗口,在挖掘现有业务资源的同时,找准方向,突破思想藩篱,解锁全新业务发展能力,重塑业务增长新动能,将成为汽车经销商在下一个十年的制胜关键。

2022中国汽车经销商卓越绩效标杆研究是德勤中国汽车团队基于德勤汽车行业数据库对中国市场汽车经销商在2021年的全年绩效表现进行统计分析,综合行业数据(上市公司公开发布的2021年度数据)进行对标,经销商门店走访与业务一线对谈,在行业专家研讨的基础上形成的。

汽车经销商卓越绩效标杆指标体系

(38项指标)

图片点击放大查看

豪华品牌

豪华品牌经销商绩效标杆

2021年全球范围内的芯片短缺冲击了汽车行业的供应链稳定,主机厂因产能停滞直接影响到经销商的零售终端,导致新车供给短缺,终端销量下滑,豪华车终端零售价格有所提升。

因此,由于新车盈利能力改善,盈利状况开始转好,企业投资回报率得到一定程度的改善 。

在宏观环境及产业变革的压力下,企业投资意愿下降,一方面提升了短期的业务运营抗风险能力,但另一方面却不利于传统业务创新及新兴业务的拓展。

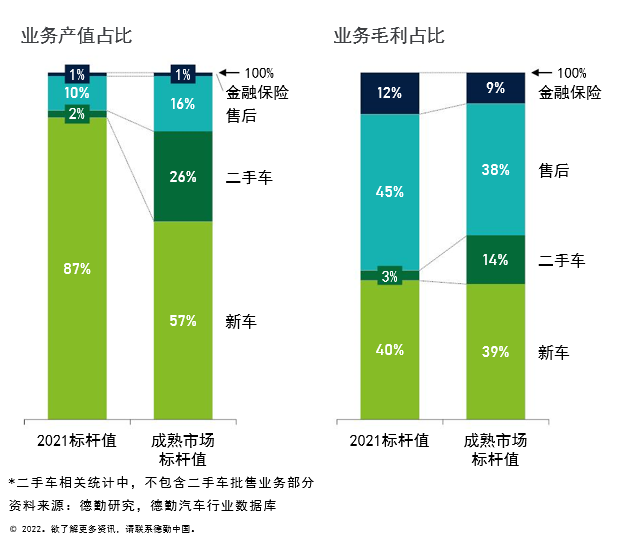

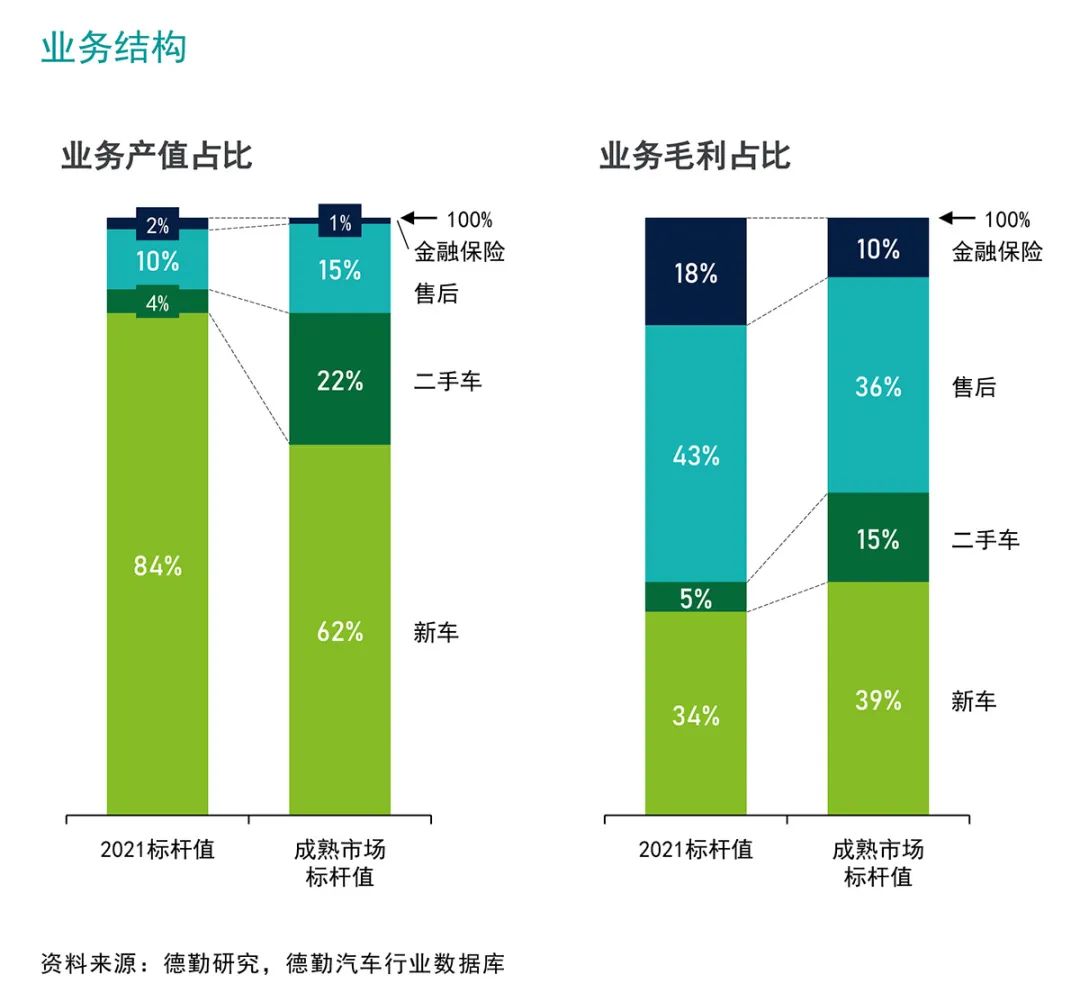

中国豪华品牌经销商的两大产值/盈利支柱仍然是新车和售后服务,对比之下,成熟市场标杆经销商的增长呈现出多元化的特点。二手车业务和金融保险业务潜力较大。

另外,新车业务尽管产值占比超过80%,但对于业务毛利的贡献只有40%,对比成熟市场响应指标看,新车业务在效率和质量方面仍有待提升。

图片点击放大查看

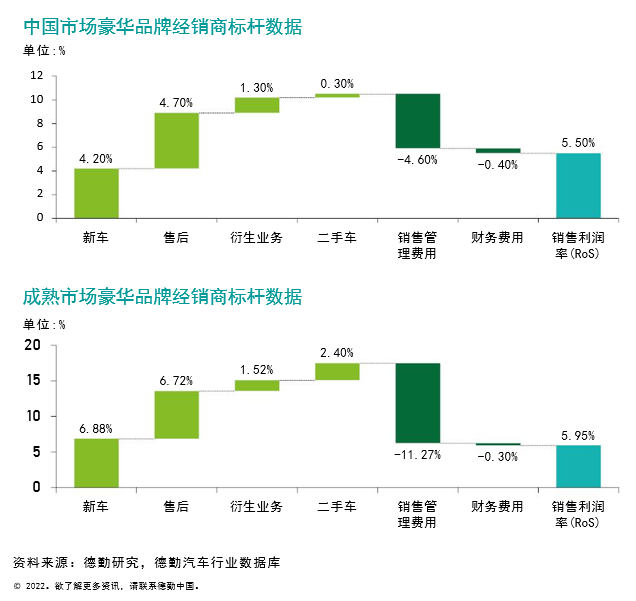

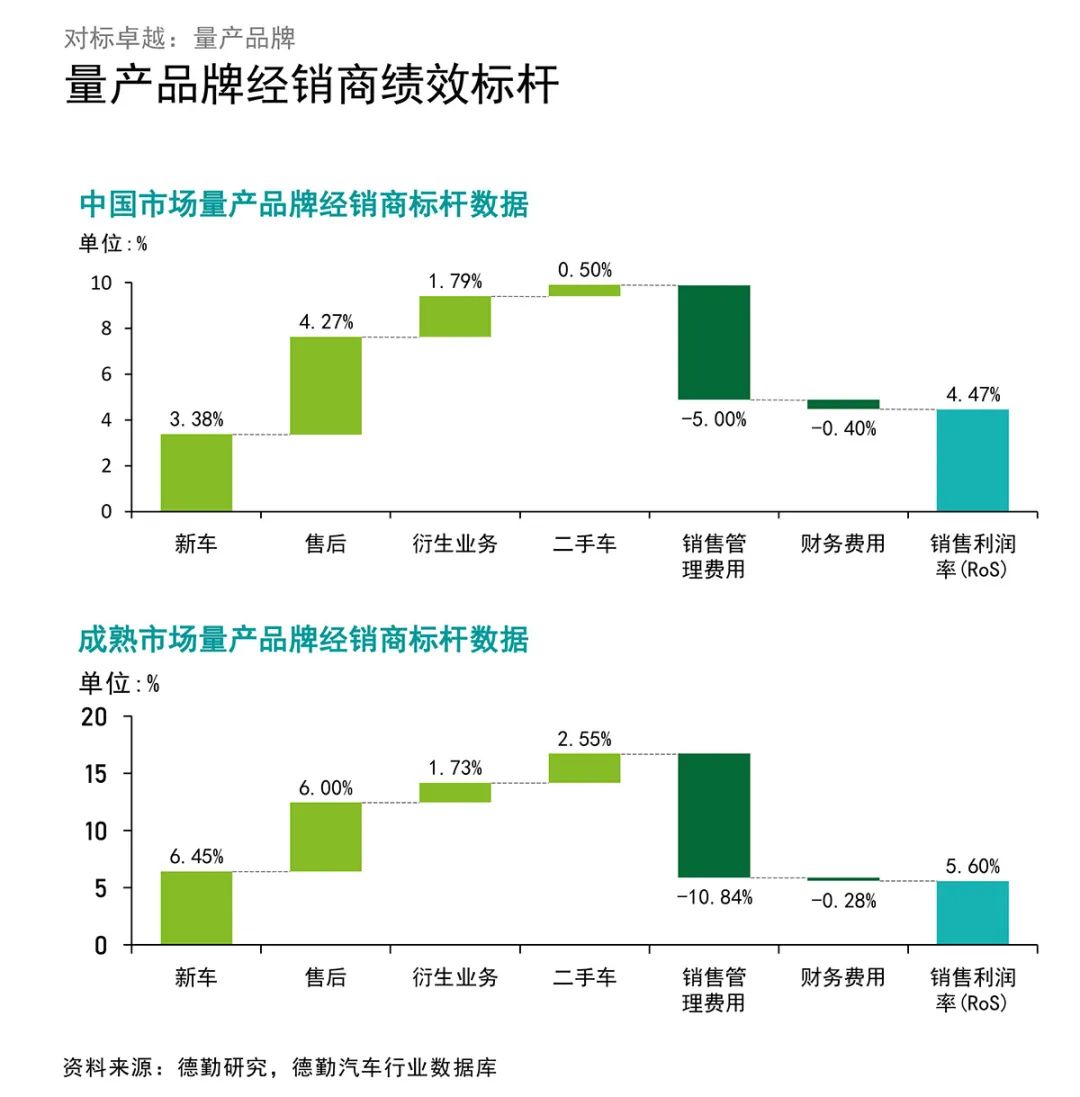

对比成熟市场,中国汽车经销商在新车、售后、衍生业务、二手车等多个业务板块的效率方面均有提升空间。从费用情况来看,中国汽车经销商也应注意对费用杠杆效应的有效应用。

图片点击放大查看

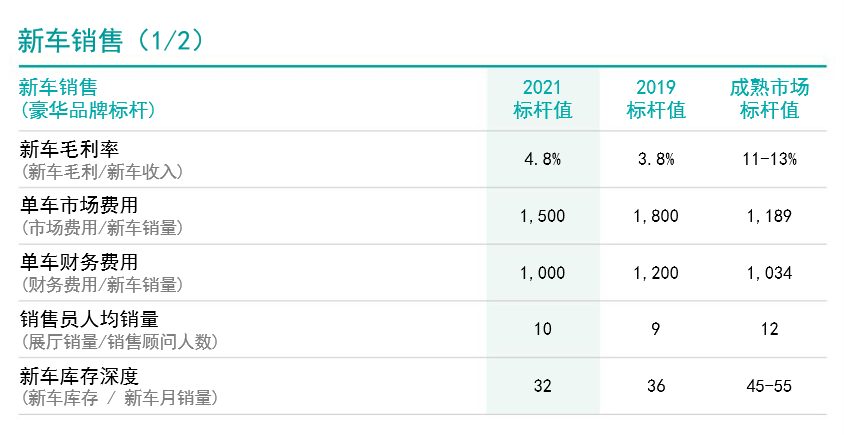

随着新车销售压力的减轻,新车库存深度也有所降低。但当前部分标杆经销商进一步思考,过低的库存水平是否会影响业务的可持续增长。

另外,受疫情影响,汽车经销商的传统线下营销活动受阻,但这也推动了经销商端数字化营销的落地进程,单车市场费用得到优化,但如何维系周期线索成为数字化营销亟需突破的瓶颈。

图片点击放大查看

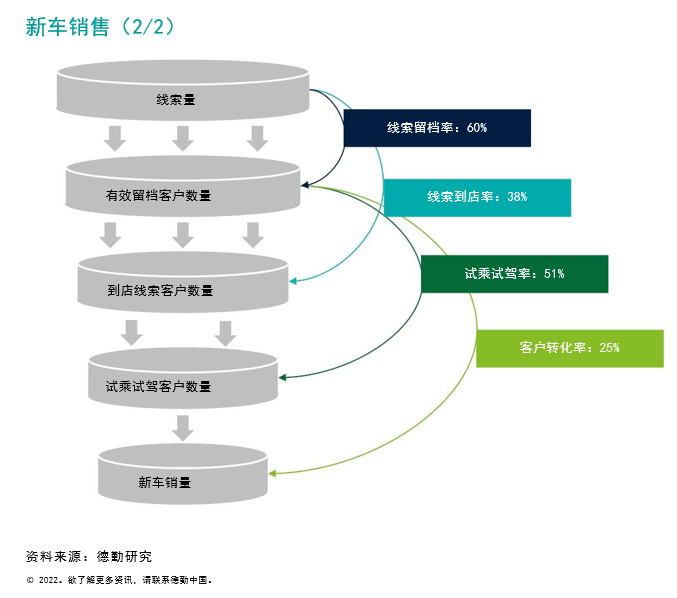

在新车销售上,线索转化的几个指标处在一个不错的水平。疫情期间,豪华品牌潜客的购买意向明确且直接,这也促成了客户的转化。

在疫情对线下销售的影响之下,一些经销商通过线上展厅看车、直播电商等形式,增加用户线上触点,一定程度上提升了客户转化率 (2019年豪华品牌标杆经销商客户转化率22%)。

同时,尽管线索留档率有所提升,但线索到店率未显著提升,经销商需对长周期线索运营能力进行进一步加强。

图片点击放大查看

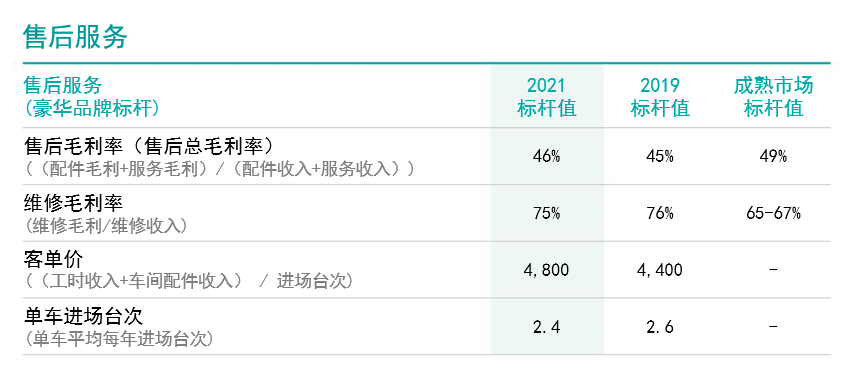

得益于售后业务精益化营销能力的提升,售后客单价在2021年得到进一步提高,从而推动售后综合毛利率的提升。

由于工单成本中“维修费占比较少”,这也造成了当前中国市场售后综合毛利水平仍低于成熟市场。

受疫情影响,经销商单车进场台次降低,经销商对O2O模式的探索有限,依然未摸索出有效的数字化营销模式以支撑对传统业务的赋能。

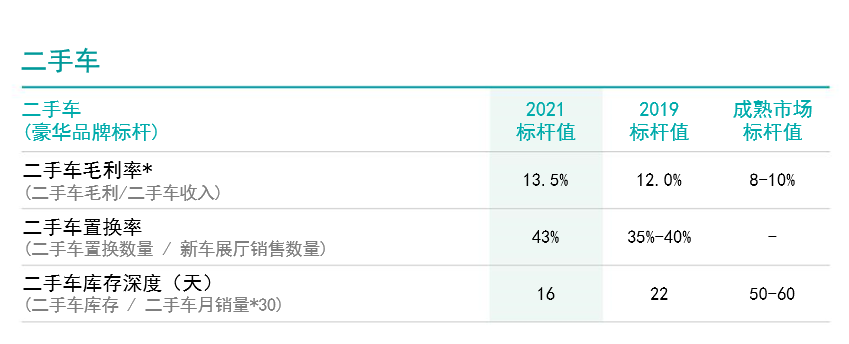

在当前,二手车业务已经成为经销商备受关注的新兴业务。对比成熟市场,我们可以看到,品牌溢价能力对经销商二手车盈利能力有明显的支撑作用。

对比新车销售,经销商在二手车零售业务的服务标准化及用户最佳体验等方面的运营能力亟需提升。

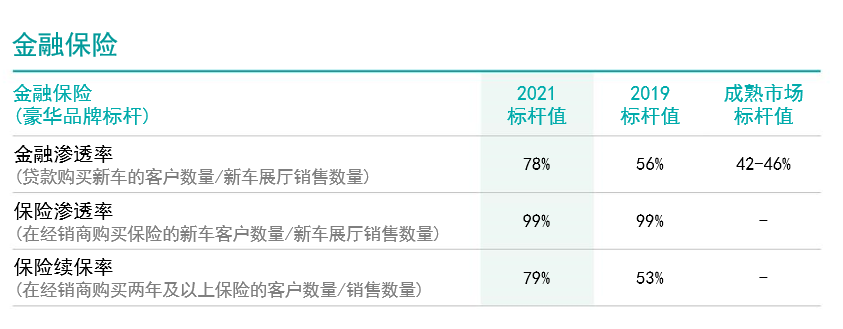

当前,中国汽车经销商无论是车贷渗透率还是车险渗透率均远高于成熟市场,这主要得益于“低息免息类优惠政策的激励”以及“组合销售策略的实施”。

随着面向未来汽车金融产品在零售终端竞争的逐步充分,厂商金融贴息力度的降低,政策层面对“消费者选择权”的进一步保护,当前的高业务渗透率将不可持续。

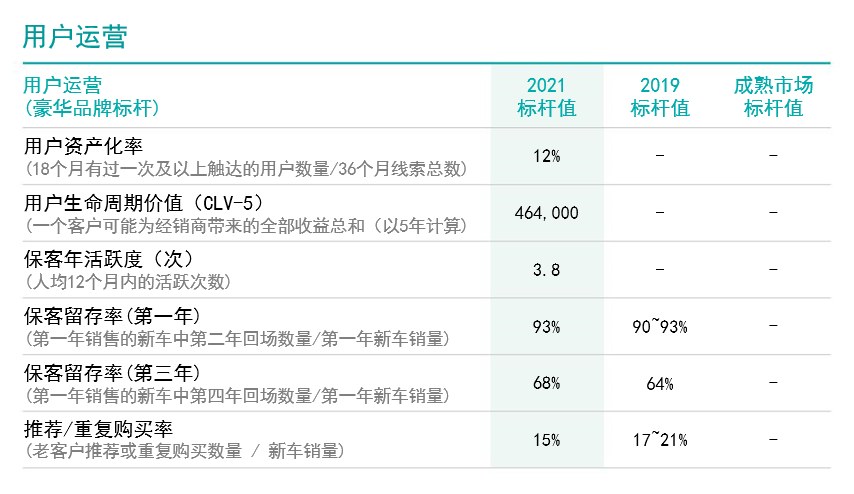

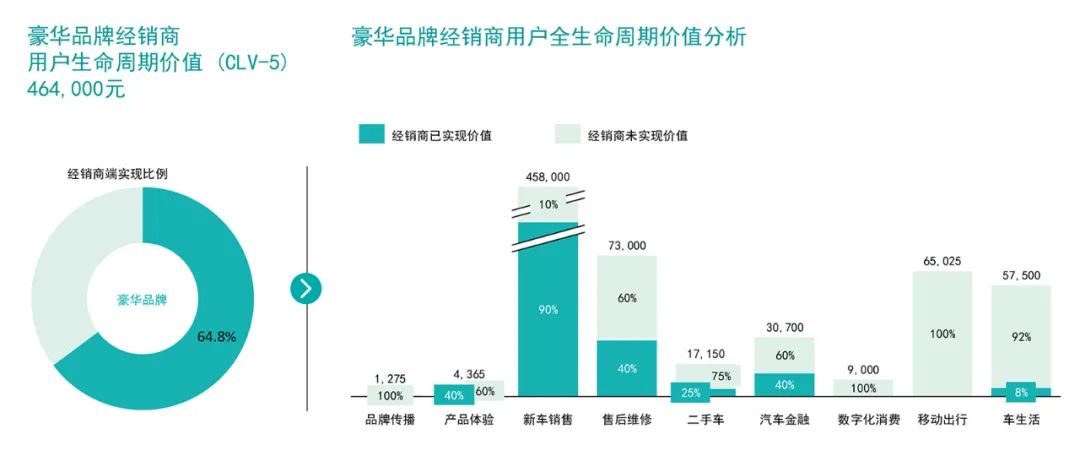

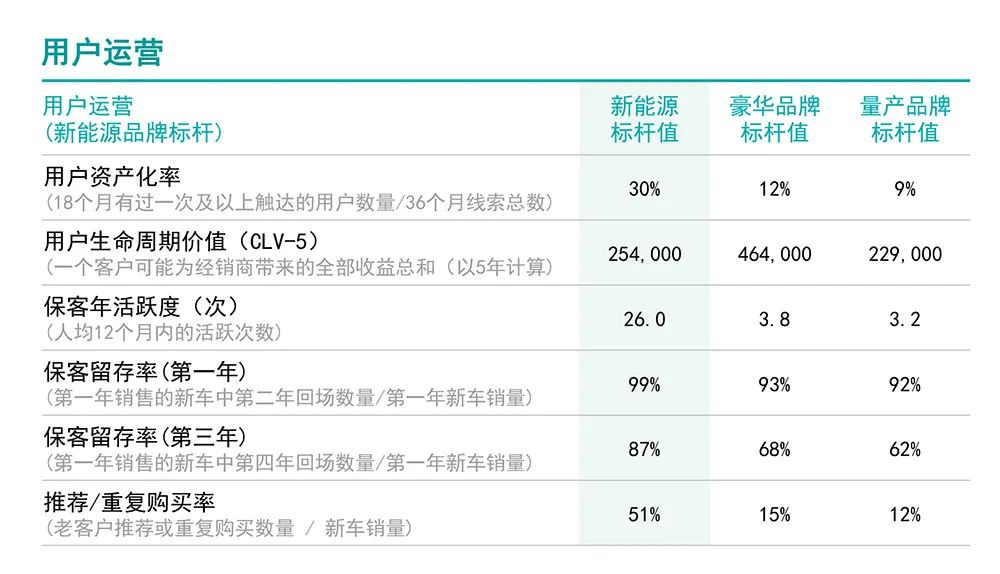

传统经销商对用户价值有了初步的认识,但当前用户运营水平仅停留在对业务的“短周期”支持,无法有效形成用户资产来支撑“长周期”的盈利能力提升。

当前用户运营依然基于传统的业务视角,而非用户视角,从全用户旅程的角度讲,将造成体验碎片化及信息离散化,无法支撑用户最佳体验的打造,降低经销商对用户价值的激活能力。

图片点击放大查看

豪华品牌阵营经销商最先关注用户运营对客户粘性与复购的关键性作用,通过运用集团或店端开发的会员体系,对保客车主进行联系和运营。

整体而言,主要聚焦尊贵的用户感受,通过提升线下回场,并以持续的车辆再销售与售后价值衍生为主要目标。

随着用户价值期待向全生命周期延伸,当下仍然可以看到大多数经销商仍然仅将用户资产运营理解为用户服务关怀,对用户价值缺少全局性认识和系统性运营能力。

在全渠道拓展品牌流量,多维度丰富用户产品体验,构建信任以强化二手车与汽车金融业务渗透,拓展包括数字化消费、移动出行与车生活等全领域用户场景等一系列用户价值环节的过程中,还缺乏具体的用户运营策略目标、坚决的变革决心和具体的行动举措。

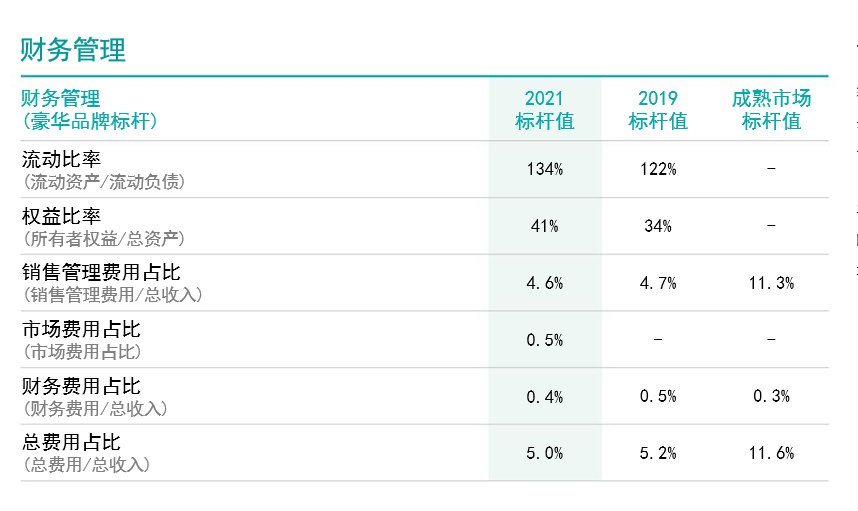

经销商整体财务风险得到有效缓解,其中新车销售压力的缓解可有效降低库存相关的财务成本。

网络拓展及门店升级的谨慎投资策略有效降低了财务杠杆水平,进一步增强经销商对业务风险的抵御能力。

量产品牌

量产品牌经销商绩效标杆

2021年全球范围内的芯片短缺严重冲击汽车行业的供应链稳定,主机厂端产能停滞压力相应传导至经销商零售终端,直接造成了一定程度的新车供给短缺以及终端销量下滑,同时拉动终端零售价格整体回升,带来整体毛利水平的抬升。

但由于业务结构优化空间依然巨大,整理毛利率仍然大幅落后于成熟市场。

图片点击放大查看

与豪华品牌经销商一致,量产品牌无论从业务产值及业务毛利层面,新车及售后是最主要的盈利支柱,同时金融保险业务占比增长迅猛。

二手车业务占比无论从业务产值及业务毛利层面对比成熟市场存在巨大拓展空间。

综合来看,业务结构的持续优化将成为传统经销商提升整体盈利能力的核心举措。

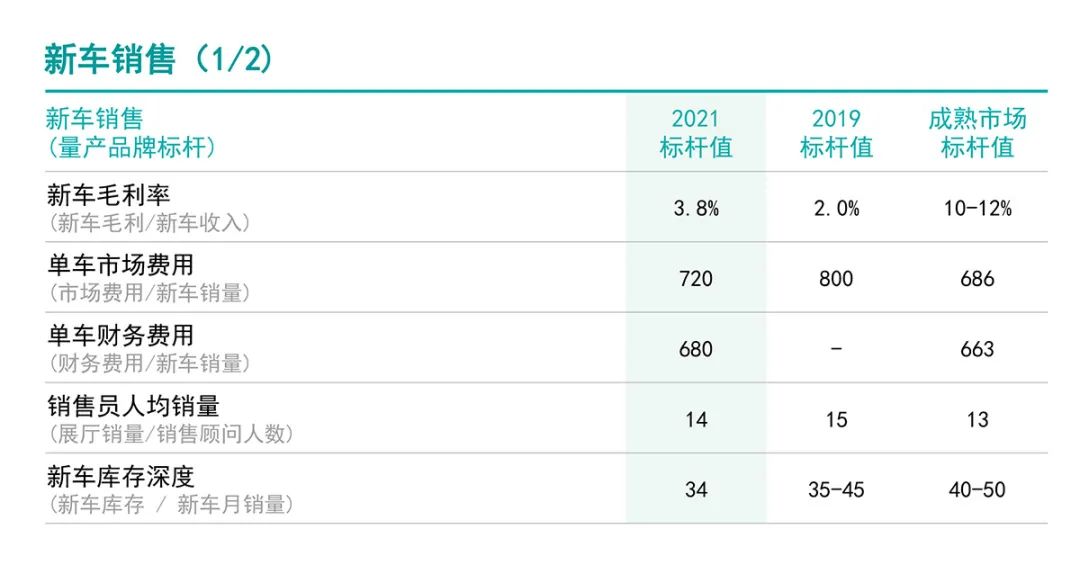

图片点击放大查看

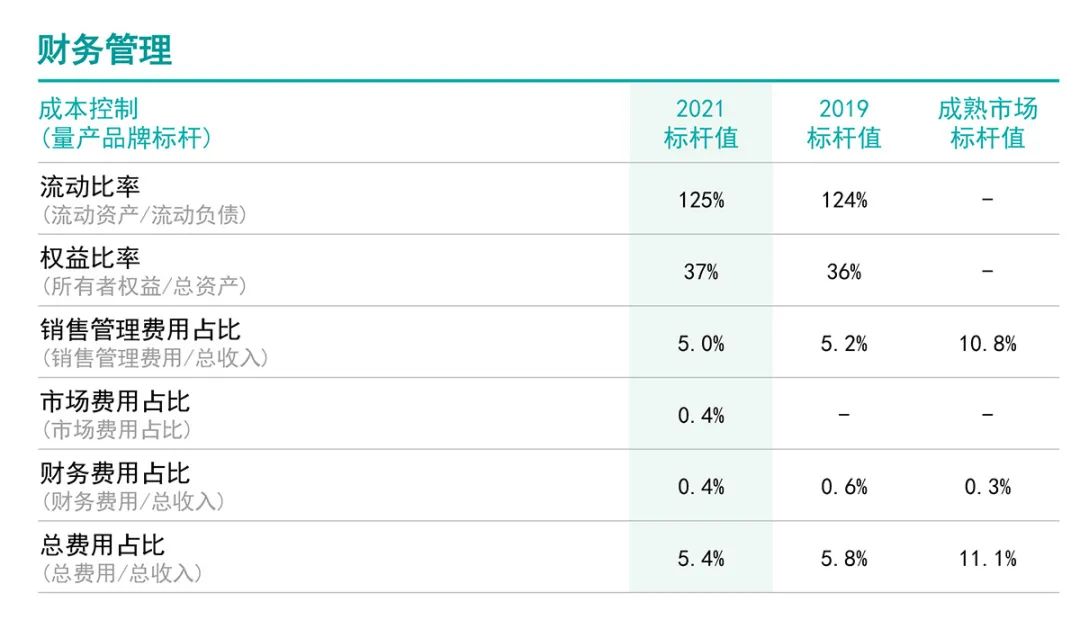

对比成熟市场,中国汽车经销商在各板块的业务效率层面均有较大提升空间。

另外,受益于管理精益化运营管理,国内量产品牌经销商的销售费用及财务费用均得到持续的优化,但对比成熟市场,也需注意对费用杠杆效应的有效应用。

在2021年度,“芯片荒”对新车产能的影响,一定程度降低了零售端的库存压力,对新车终端价格起到一定的提升作用,经销商在新车毛利率层面有了一定的改善。

但对比豪华品牌,量产品牌阵营中自主品牌的持续崛起,降低了合资品牌在销售终端的品牌溢价能力,推动整个量产品牌的市场竞争更加充分。

对比成熟市场,新车在毛利层面的盈利能力依然存在巨大的提升空间,针对中国市场的发展特点,打造基于用户体验的个性化需求满足以及基于数字化营销的业务效率提升是经销商在新车销售领域的主要提升方向。

图片点击放大查看

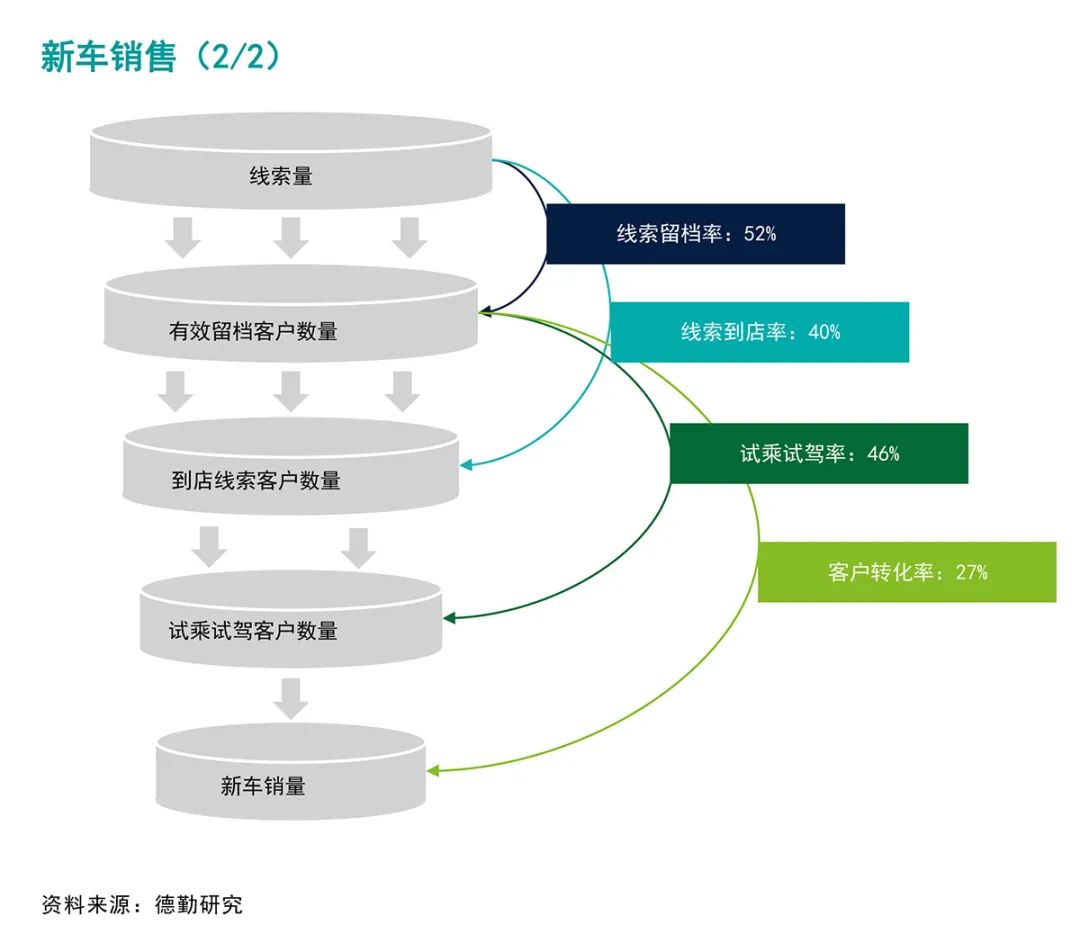

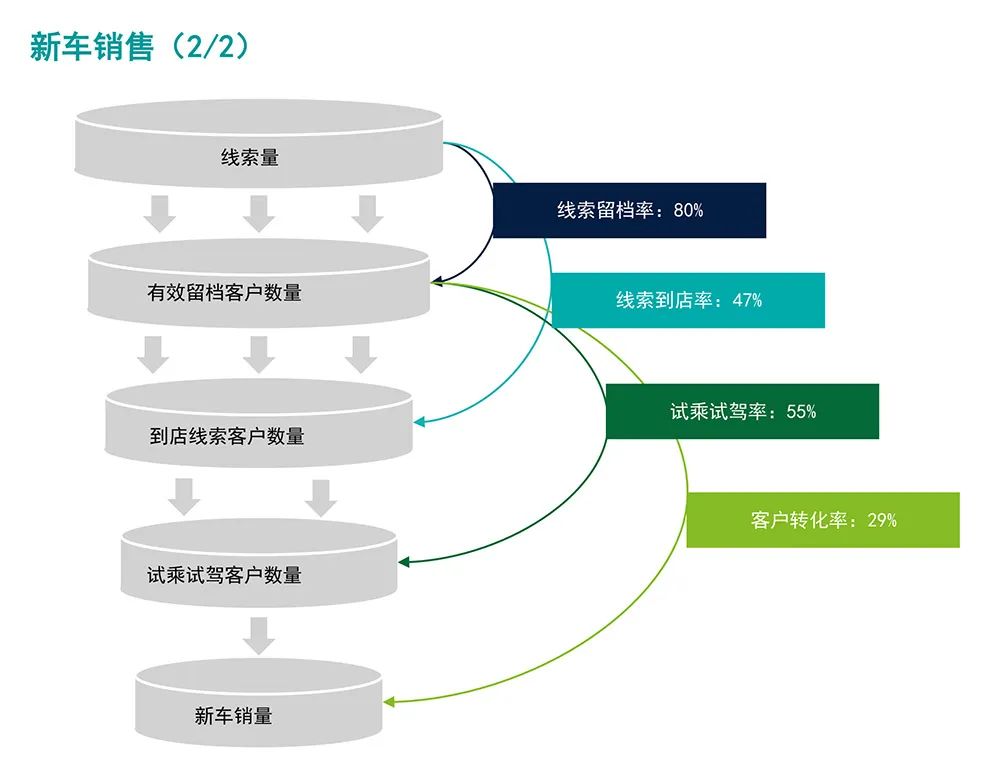

线索留档率(52%)显示,经销商数字化营销在提升销售线索量的同时,也将产生大量的“长周期线索”,并对经销商端“线索全生命周期”的运营能力提出要求。另外,标杆中的试乘试驾率及客户转化率均以“有效留档线索量”为基础进行计算。

标杆经销商在线索邀约、个性化试乘试驾(如上门试驾)及线索的持续性跟进等方面均有更为精益化的运营管理。

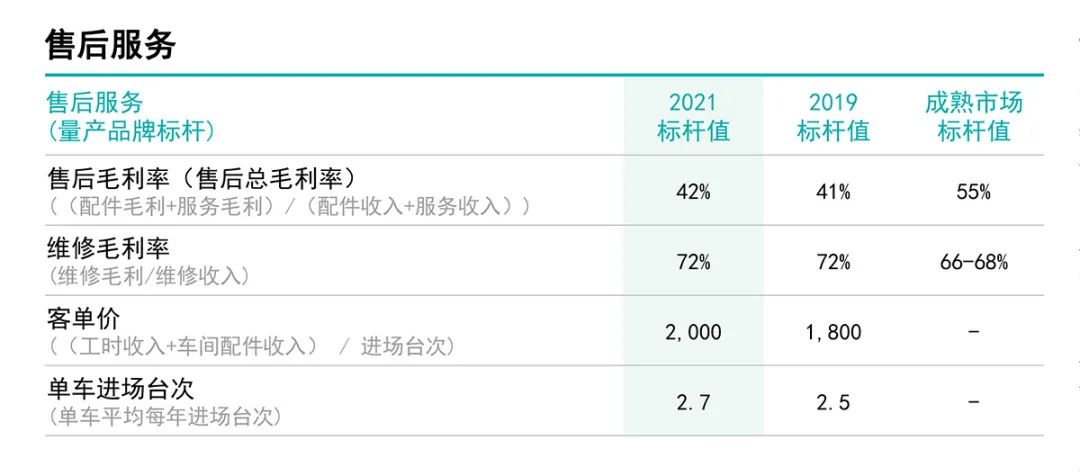

售后服务对经销商盈利能力的提升起着最为关键的支撑作用,也是所有经销商持续提升的业务板块。

对比豪华品牌,量产品牌在售后服务方面对客户进场的邀约能力表现的更为突出,尽管疫情对客户回厂产生一定的负面影响,但领先的量产品牌经销商通过业务多元化创新及更为积极的客户邀约措施,依然进一步提升了单车进场台次。

对比成熟市场,售后综合毛利率层面仍有较大的提升空间,“业务结构优化”及“客户需求的有效管理”是其主要提升点。

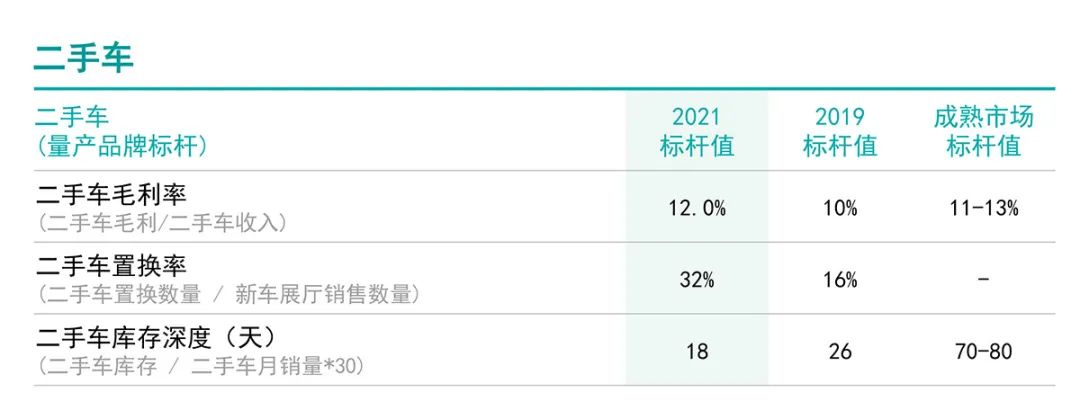

二手车业务已经成为经销商最为关注的新兴业务之一。同时,对比成熟市场,品牌溢价能力对经销商二手车盈利能力有显著的支撑作用。

量产品牌经销商二手车置换率(32%)低于豪华品牌(43%),主要影响因素包括量产车客户群体对车辆估值更为敏感以及量产车经销商在二手车零售业务的服务标准化及用户最佳体验等方面的运营能力差距。

对比成熟市场,中国汽车经销商端金融渗透率处于较高水平,这主要得益于“低息免息类优惠政策的激励”以及“组合销售策略的实施”,从而也造成在保客阶段的“续保率”对比新车销售时点产生的“保险渗透率”断崖式下降。

面向未来汽车金融产品在零售终端竞争的逐步充分,厂商金融贴息力度的降低,以及政策层面对“消费者选择权”的进一步保护,当前的高业务渗透率将不可持续。

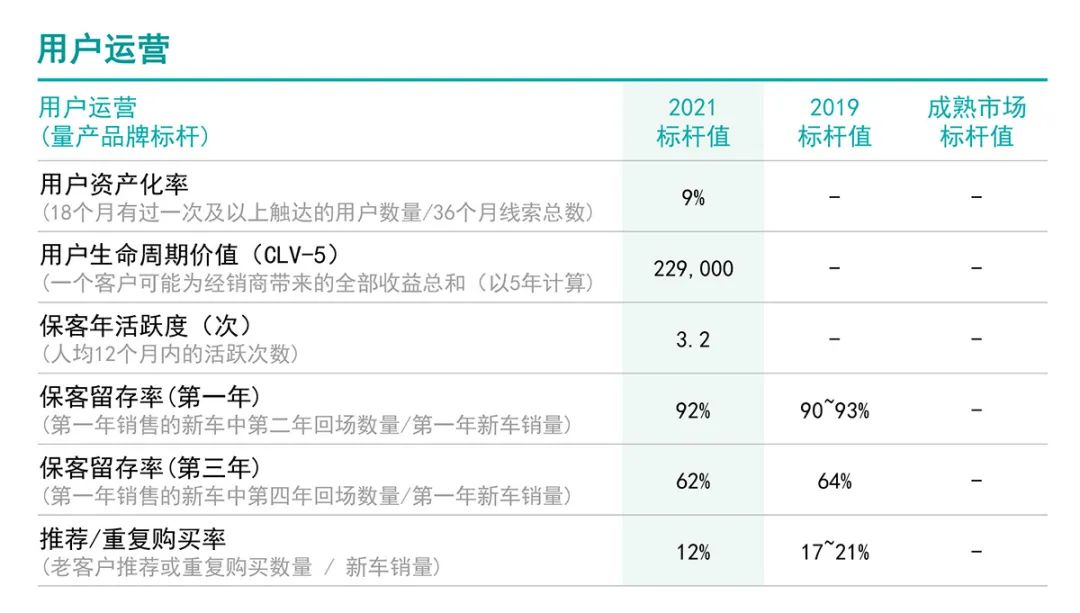

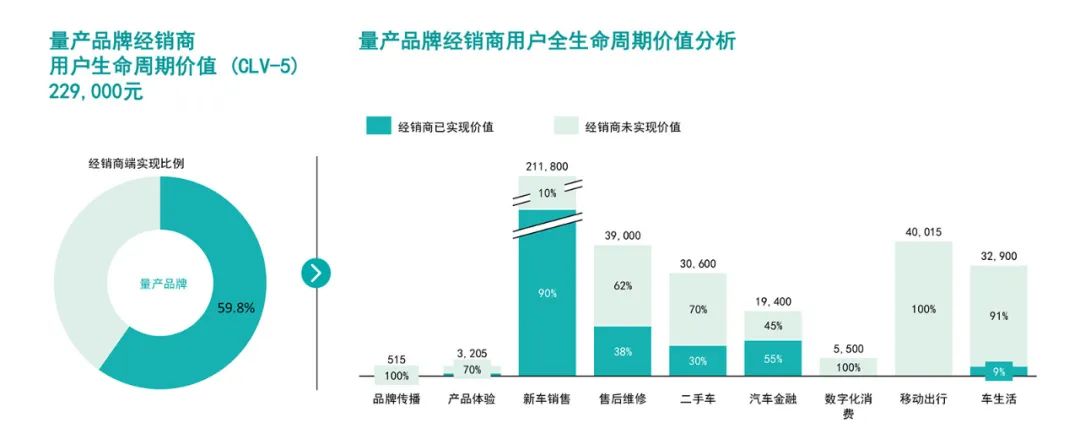

量产品牌经销商的用户资产运营意识普遍薄弱。“走量”仍然是绝大多数量产品牌经销商的业绩导向主线。量产品牌经销商对保客车主运营上虽具备一定基础,但对用户资产的关注度要明显低于豪华阵营。

保客活跃仅限每年必要的线下回厂与零星售后车主活动,缺乏全渠道用户成长运营举措的开展。

部分领先经销商已开始将注意力聚焦于全渠道的用户资产运营和裂变营销层面,通过对会员体系的有效应用,对用户价值的激活起到较好效果。

图片点击放大查看

近年来,绝大多数量产品牌也都将注意力投放至通过用户运营驱动品牌营销上来。量产品牌经销商目标重点更加聚焦,突出用户体验的实惠感。

因此,在裂变式销售、售后服务延申、异业生态领域进行广泛布局,并更加积极地参与主机厂的用户运营及营销活动。

由于量产品牌用户价格敏感度更高,经销商更需要深入分析用户全生命周期的价值关注。在“用户为王”时代,量产品经销商应该通过积极深挖用户价值宝藏,优化业务运营效率,形成区域网络用户资产优势,降本增效,实现自身盈利能力的跃升。

财务风险持续降低,这一方面得益于各业务板块盈利能力的提升,另一方面也与经销商主动降低财务杠杆率有关。

新能源品牌

新能源品牌经销商绩效标杆

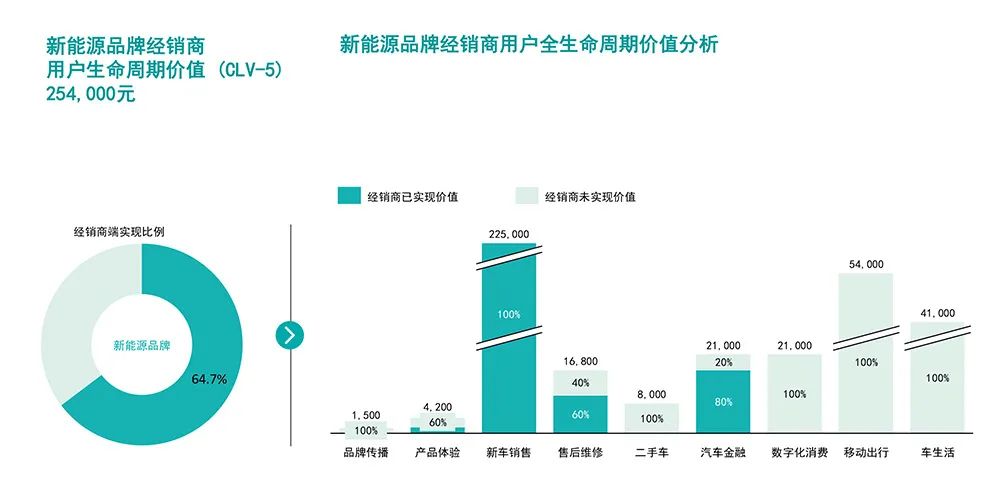

新能源汽车所采用的直销或代理模式对零售端价格实现了有效的管控,从而对新车毛利率层面起到了很好的支撑作用。

另外,更好的用户体验也大大提升了新能源车的新车销售的业务效率及业务质量。

新能源品牌新车销售依门店模式不同而有所差异:代理制门店基于主机厂库存,批售相关财务费用极低;授权制度门店自建库存,但由于规模原因单车财务费用处于较低水平。

新能源品牌乘用车由于用户端数字化营销程度普遍较高,线索留档率对比传统燃油车(包括豪华品牌及量产品牌)更高。

另外,新能源品牌基于数字化媒介,更加关注用户全生命周期运营和线索的持续跟进与孵化,围绕用户社交化、社区化、社群化和工具化需求,支撑整体客户转化率保持较高水平。

领先新能源品牌经销商的售后客单价水平远高于量产品牌,与豪华品牌基本处于同一水平。但较低的单车进场台次是当前新能源品牌在售后服务中的业务痛点。

随着保有新能源车辆集中进入维保服务期,更多样化的售后服务需求会逐渐显现,更多与车生活及数字化消费相关的创新售后服务业态将是新能源品牌售后网点对未来发展需要积极探索的重要方向。

新能源店端金融渗透率水平低于燃油车。主要因素包括直销/代理模式下,车主在新车购买环节中对传统“组合销售策略”的选择权更大,进而对金融产品有更为多元化的选择。

由于营销数字化及车辆网联化智能化程度更高,新能源品牌相较传统品牌,拥有用户运营的先天优势,从而在用户资产化率、用户价值实现度、保客活跃度及留存度、及推荐重购率等指标均有很好的表现。

来源:德勤Deloitte

电子通讯

SG-Auto《汽车经营&服务》的电子通讯为每周2期,每期电子通讯我们将以邮件的方式为您投递,为了便于您的电子通讯准确送达,建议您留下长期能收到电子通讯的邮箱地址。

官方微信公众号

官方微信公众号

手机扫描关注我司公众号

及时了解汽车经营与服务的业界经融消息新闻...

精彩回顾:迄今为止最为震撼的汽车融资租赁游学考察

精彩回顾:迄今为止最为震撼的汽车融资租赁游学考察