回顾2019年中国二手车行业,虽然年底有一波冲高,但全年同比增长只有7.96%,较2018年下滑3.5个百分点。除了新政推动出口算得上是一大进步,其他并无太多亮点,几年前如火如荼的二手车电商也已不复往日风光。

这样的结果似乎所有人都不意外,毕竟新车市场的惨淡从2018年就开始了,加上国六的冲击,许多国五车型割肉促销,价格堪比二手车,车商高价收来的车都砸在了手里。总之,一句“大环境不好”可以简单总结,但并不能解释所有。从现有数据观察,相比水深火热之中的新车行业,短期内二手车行业继续增长不是难事,但其中正在发生的深刻结构化调整,将影响到每一位从业者,把握行业动向至关重要,通过从供给、需求和竞争等几方面对二手车市场进行分析,对2020年二手车市场做出如下预测。

30秒快速了解核心论点:

1、二手车市场供给总量整体平稳,低龄车占比或有下滑。

2、短期内中高价位二手车析出拉高总体均价,长期供给改善价格降低。

3、低线市场供给和需求逐渐成熟,有较大增长潜力。

4、厂商入局加速竞争,二手车商需加速分工实现专业化。

二手车供给量保持平稳,结构逐渐接近美国市场

在以往对二手车市场的分析中我们知道,新一年的二手车销量和结构和过去几年的新车销量情况是高度相关的。从历史新车销量观察,由于新车销量下滑是从2018年才开始的,而3年以内的低龄车在二手车车辆占比中仅占约25%,而作为供给主力的3-10年车龄中,还有2010年、2013年和2016年的快速增长作为支撑,综合来看,2020年二手车的总供给量不会发生大的变化。

『图片来源:公开资料』

『数据来源:汽车工业协会』

结合历史销售和近期结构趋势,二手车供给结构将得到优化,由于2016-2017年新车销量仍然处于增长状态,2017年销售的新车在2020年算作“3年以内”的低龄车,这一部分的绝对量有望进一步增多,但由于2018-2019年的新车供给不足,结构占比上可能会下滑。

从销售数据上看,10年以上车辆的占比近年来有较大提升,一方面是因为打破限迁,推动老旧车交易,另一方面也是因为客观而言,10年前正是中国新车销售旺盛增长之际。不过,由于数据统计是按照交易次数口径,老旧车辆在跨城流转的过程中更有可能被多次过户,虚增交易次数。随着国家进一步推进老旧车出口,以及国六标准推进,总体而言,未来老旧车交易量将逐渐平稳,接近美国约15%的比例。

中高价车占比提升,平均车价上浮

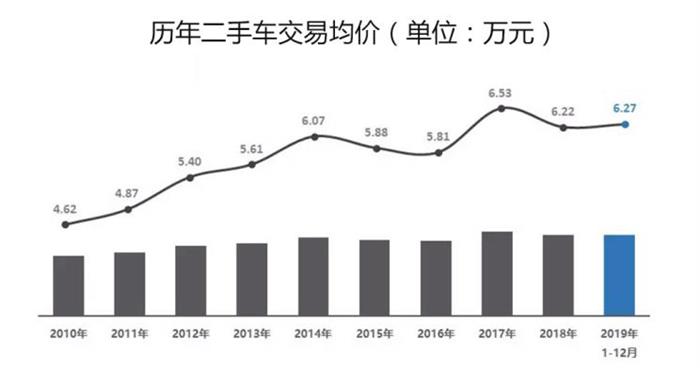

2019年同比交易金额增长比销量增长更快,因此,从均价来看,2019年整体均价较2018年有所提升。

『图片来源:公开资料』

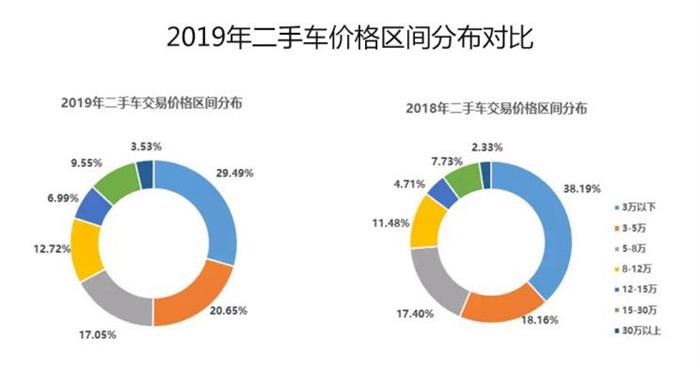

但如果观察1-12月数据,可以看出,虽然低价车仍然占有绝对主力,但15万以上的中高档价位仍然在上升。

『图片来源:公开资料』

这来源于过去几年消费升级过程中,合资品牌车型销量较好,因此析出增长也变多,并且在2019年新车市场降温的环境中,德国汽车巨头宝马、奥迪和梅赛德斯-奔驰仍然保持了同比增长13.1%、4.1%以及6.2%,再破历年销售记录。

而近年来,SUV、MPV等中高价位车型也深受年轻群体喜爱,可以预见,二手车中高价位车占比将持续提升,带动总体均价提升。

另一方面,从维修保养市场观察,随着消费者对车辆的维修保养意识逐渐增强,也会有意识地改善驾驶习惯,加大保养投入,车辆保养质量有所提升,整体车况改善有助于车价提升。不过,整体而言我国二手车均价相对发达国家仍然偏高,一方面是本身新车价格偏高,另一方面也是流通效率不高,车源供给有限所致,长期的价格合理化还要靠供给端改善。

市场继续向低线城市转移

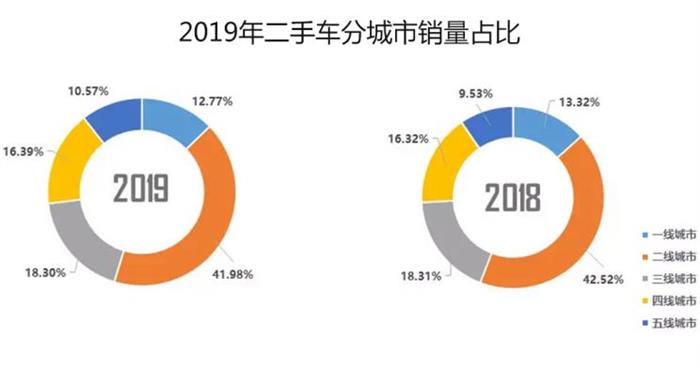

近年来新车市场下沉已成为共识,而二手车市场也不例外,甚至比新车市场下沉条件更丰富。

『图片来源:公开资料』

新车市场中由于低线城市的需求量无法支撑4S店建设运营成本,交易多在汽贸店进行,或者消费者前往附近二三线城市购买,本地能够看到实车的情况较少。

过去低线城市消费者想要购买二手车也大多是选择前往省会城市的二手车市场,最重要的因素是低线城市新车市场发展晚,所以二手车车源供给不足,无法形成市场。而如今低线市场的本地车源逐渐析出,加上电商平台促进,消费者想要在本地找到实车见面交易比以往容易很多。

本地市场的方便不仅仅在于能够节省看车阶段的路费,交易过户手续以及售后服务都更加方便,本地商家也更容易通过口碑传播积累转介绍的客户。

另一方面,本地市场需求端也在逐渐成熟。一二线城市更早被新消费观洗礼,更早有消费者理性选择二手车,而下沉市场则需要顾及更多“面子因素”,即使选择差一些的国产新车,也不愿意选择同价位品牌更好的二手车。但随着信息传播加快,消费者也逐渐被教育,下沉市场也经历了观念转变过程,接受二手车的消费逐渐增多。

车商经营进一步分化,多方竞争加速

除了销量结构上的变化,各类二手车销售渠道也更加丰富,交易市场边界更加清晰,要求进一步分工。首先是地域上客观要求分工。正如前文所述,低线城市本地市场逐渐成长,单靠熟人介绍已经无法满足渠道需求,过去跨城市流动服务的车商有机会在需求增长较快的城市开店,更好地围绕本地客户进行服务。

再者,打破限迁逐渐推进,城市间车源流动加快,B2B市场需要更加专业的车商,这与2C服务所要求的资源和技能截然不同,必然也能使在这一环节上有更深积累的车商脱颖而出。

最后,近几年出现的几类特殊车型,例如之前出行市场火热时大量出现的租赁车辆,以及新能源、冷门进口车等,也与大众车型的估值方法、目标人群、销售方法有较大差异,能够获得这类车源和买家的车商也能另辟蹊径,获得利基市场。

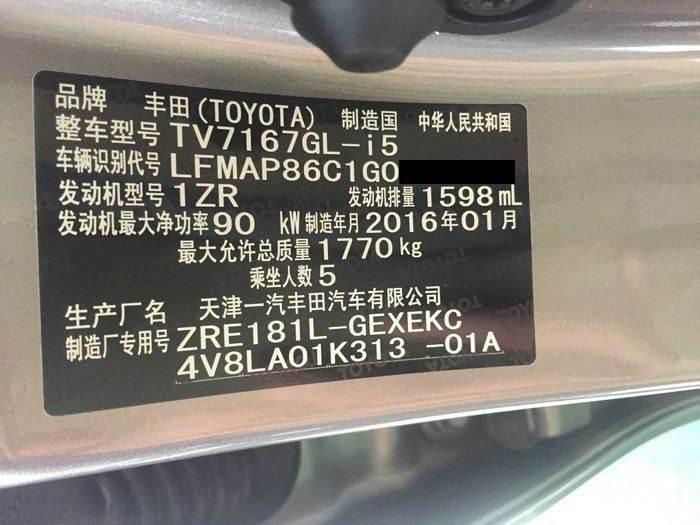

再者,近些年互联网和大数据在二手车行业加速应用,大环境下二手车信息更加透明,消费者想要查询同等车型,类似车况的车辆报价非常容易,通过VIN码查询保险信息等也成为诸多消费者的“法宝”,这让过去依靠信息不对称赚钱的车商更加艰难。

『可以通过车辆识别代号即VIN码查询车辆保险出险信息』

不过,二手车“一车一况”的非标本质仍然没有改变,消费者即使有保险信息,也无法通盘掌握个别车辆的细节车况和市场供需状况,车商仍然可以凭借自己的信息积累和服务能力获利,不过,这必然也对车商的专业能力提出了更高要求,需要对车辆鉴定和市场价格变化更加敏感,对优质车源的竞争能力也需要加强。

提到车源,目前消费者最主流的出售渠道仍然是二手车市场和4S店,一些电商平台也占有部分份额。虽然在划分市场时通常不会把传统市场和电商划分在一条赛道上,但本质上所有交易渠道都在竞争车源和客源,从这一点上,传统车商所面临的竞争考验仍然巨大。据统计,2019年近50%的二手车经营者亏损,30%持平,20%略有盈利,这与市场竞争逐渐激烈分不开。

虽然近期电商未有突破性进展,厂商在二手车方面却动作频频。近期,一汽、上汽等厂商都在通过加强认证体系、建设中心仓库、举行竞拍活动等发力二手车,而经销商集团在发展二手车方面也与厂商利益一致。

过去由于新车和新车金融利润丰厚,二手车业务未得重视,而如今收入压力所迫,厂商和经销商都想要从尚有增长的二手车市场中分一杯羹。厂商和新车经销商经营二手车有着天然的优势,欧美国家很多汽车大卖场都是兼营二手车和新车。

首先,厂商长期关注自己车型的保值率指标,对于二手车价格有长期的数据积累。再者,4S店的维修保养技师长期熟悉单一品牌的车型和损伤鉴定,对于掌握实际的估价技能也有优势。最重要的是,4S店拥有老客户资源,对于获取车源十分有利,而4S店品牌和认证体系对于获客也有较大帮助。

不过,二手车销售和新车销售仍然有较大区别,对于销售的培训,以及平衡两类产品此消彼长的利益关系,仍然对管理者有较大考验。短期内,新车销售体系入局二手车未必能形成巨大冲击,但如果未来车源丰富,车价优势显现,必然要求传统二手车销售体系作出转变,不求达到新车销售的环境也服务,但也必须整治原有脏乱差、不诚信的市场环境,注重服务能力的提升。

受疫情影响,短期之内线下交易无法进行,需求被动延后,但不影响长期趋势,并且经历过公共交通停滞,以及对私人空间安全性更加渴求,一部分二手车购车需求将被激发。随着更多竞争者入场,二手车卖方市场优势也将在未来逐渐消弭,我们也将继续观察市场变化,与读者共同见证。

来源:汽车之家 行业评论员 唐靖茹

电子通讯

SG-Auto《汽车经营&服务》的电子通讯为每周2期,每期电子通讯我们将以邮件的方式为您投递,为了便于您的电子通讯准确送达,建议您留下长期能收到电子通讯的邮箱地址。

官方微信公众号

官方微信公众号

手机扫描关注我司公众号

及时了解汽车经营与服务的业界经融消息新闻...

精彩回顾:迄今为止最为震撼的汽车融资租赁游学考察

精彩回顾:迄今为止最为震撼的汽车融资租赁游学考察